АЦ "Эксперт" запускает новый федеральный рейтинг российских ИТ-компаний-лидеров технологического развития

28.01.2026

01.11.2022 · Макроэкономика

Крупнейшие компании Урала и Западной Сибири по объему выручки за 2021 год

Аналитический центр «Эксперт» подготовил рейтинг крупнейших компаний Урала и Западной Сибири по итогам 2021 года. Совокупная выручка топ-400 компаний макрорегиона составила 25 трлн рублей. На этот раз — впервые в истории проекта — мы не можем отследить ее динамику: из-за санкционного давления крупнейшие компании страны и их дочерние структуры в регионах перестали публиковать отчетность. Кроме того, Банк России снял такую обязанность с кредитных организаций и страховых компаний.

Чтобы понять тренды развития первого эшелона регионального бизнеса, мы решили переформатировать рейтинг.

Исторически сильнейшие позиции в нашем рейтинге занимает нефтегазовый сектор. В прошлом году в топ-400 вошли 57 компаний этой отрасли, в первой сотне нефтегаз представляли 37 игроков, в основном дочерние структуры Газпрома, Роснефти, ЛУКойла и «Новатэка». На этот раз мы консолидировали все отдельные юрлица, входящие в одну группу. Так, теперь в рейтинге одной строкой стоит группа «Газпром», включающая 70 компаний, зарегистрированных на территории Большого Урала. В итоге в топ-400 по итогам 2021 года вошли более тысячи предприятий.

В силу специфики отраслевой структуры динамику выручки крупнейших компаний макрорегиона определяет преимущественно внешняя сырьевая конъюнктура. По итогам 2021 года почти три четверти совокупной выручки дали четыре отрасли: половину — нефтегазовый сектор, еще 11% — черная металлургия, по 4% — цветная металлургия и химия с нефтехимией.

В силу специфики отраслевой структуры динамику выручки крупнейших компаний макрорегиона определяет преимущественно внешняя сырьевая конъюнктура. По итогам 2021 года почти три четверти совокупной выручки дали четыре отрасли: половину — нефтегазовый сектор, еще 11% — черная металлургия, по 4% — цветная металлургия и химия с нефтехимией.

На этих рынках в 2021 году мировая обстановка была благоприятной. Загрузку производственных мощностей обеспечило восстановление спроса на фоне снятия жестких антиковидных ограничений и ряд других факторов. Нефтедобывающему сектору, который просаживался весь 2020 год, помогло смягчение условий соглашения ОПЕК+. Сыграло свою роль и восстановление глобального спроса на сырье и промышленную продукцию. Сказался также подъем мировых цен: например, по итогам 2021 года фьючерс Brent вырос в полтора раза до 80 долларов за баррель.

Еще одна ключевая отрасль, позиции которой обусловлены не только ценами на углеводороды, но и рядом специфичных факторов, в частности регулируемыми тарифами, — электроэнергетика: на ее долю приходится 3% совокупной выручки.

Тройку отраслей-лидеров, динамику выручки которых определяют рыночные факторы, в том числе потребительский спрос, составили розничная торговля (3,5% совокупной выручки участников исследования), АПК и пищепром, а также машиностроение (по 3%).

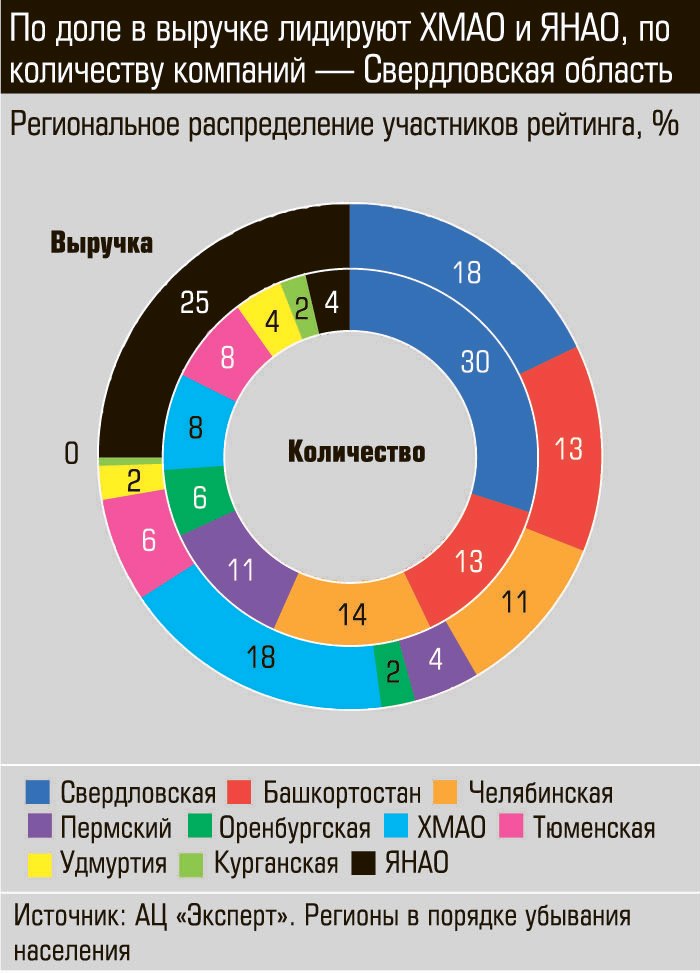

В географическом разрезе характеристика не меняется всю историю проекта: львиная доля выручки участников рейтинга приходится на ХМАО (22%) и ЯНАО (20%). Именно здесь находятся производственные мощности сырьевых тяжеловесов.

В географическом разрезе характеристика не меняется всю историю проекта: львиная доля выручки участников рейтинга приходится на ХМАО (22%) и ЯНАО (20%). Именно здесь находятся производственные мощности сырьевых тяжеловесов.

Для полноты картины на этот раз мы решили сопоставить количество компаний, вошедших в рейтинг от каждого субъекта федерации, и его население. На Свердловскую область приходится 30% участников рейтинга (по месту регистрации крупнейшей компании группы). При этом доля региона в суммарном количестве жителей Большого Урала составляет только 19%. Существенно меньшая доля крупнейших компаний по отношению к численности населения наблюдается в Башкортостане, Удмуртии и Курганской области. Во всех остальных регионах эти показатели сопоставимы.

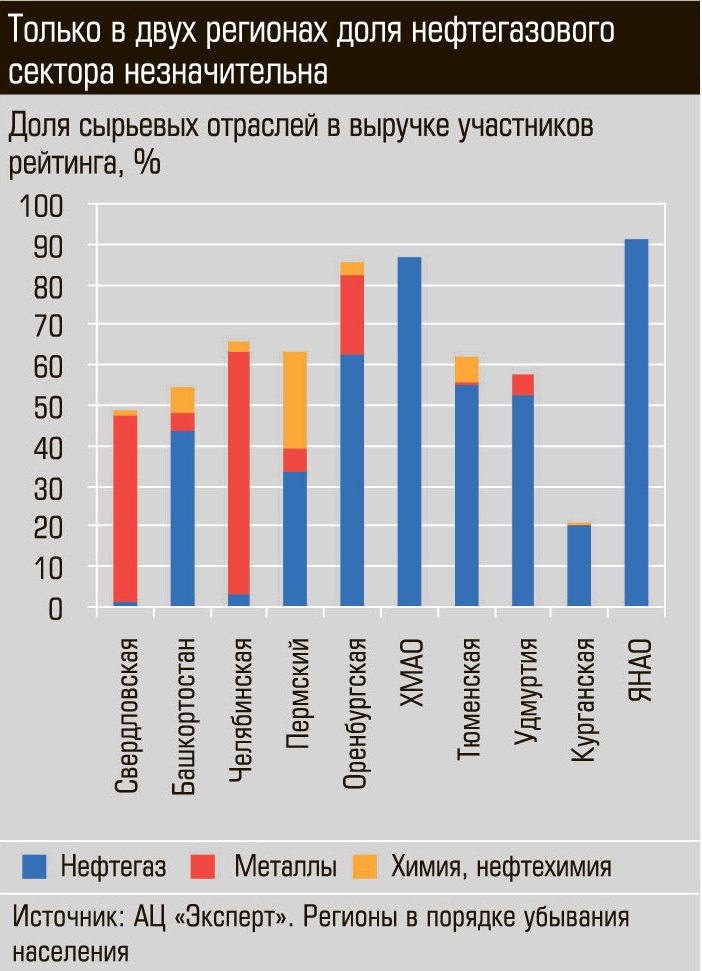

В отраслевом разрезе только в Свердловской и Челябинской областях на долю нефтегазового сектора приходится менее 10% выручки участников рейтинга. Диверсифицированный характер среднеуральской экономики позволил ее крупнейшим игрокам более ровно пройти сложный 2020 год, их доходы тогда выросли на 1%. Во всех других субъектах макрорегиона совокупная выручка участников исследования в пандемию сократилась.

В 2021 году участники исследования улучшили некоторые качественные характеристики: доля убыточных компаний сократилась с 11% до 7%, в первой сотне — с 14% до 5%. Правда, не всем удалось удержать маржинальность бизнеса. Треть компаний, имевших прибыль в 2020 году, по итогам 2021 года показала ее снижение.

Самая большая доля убыточных компаний в нашей выборке у предприятий цветной металлургии (19%), машиностроения (17%), химии и нефтехимии (13%). Наименее убыточны строительство (4%), электроэнергетика (5%). В розничной торговле, а также АПК и пищевке по 6% убыточных компаний соответственно.

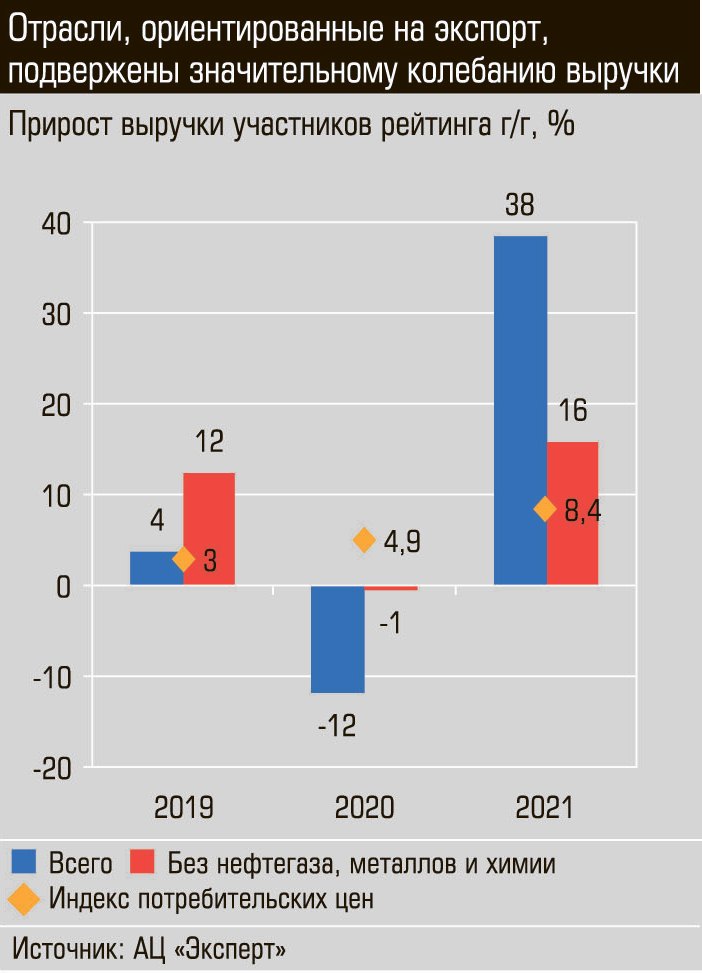

Из-за отсутствия полных данных по ряду предприятий, прежде всего нефтегазового сектора, мы можем проследить динамику лишь по сопоставимому списку участников исследования. В 2019 году крупнейшие компании этой выборки увеличили выручку на 4%, в 2020 году на фоне пандемии произошло падение на 12%. Наши расчеты по итогам 2021 года показали рост по выборке на 38%. Цифра впечатляющая, но нужно сделать поправку на рост инфляции. Если в 2019-м она составила около 3%, в 2020-м — 5%, то в 2021-м — 8,4%. (В текущем году степень влияния индекса потребительских цен будет еще сильнее, он уже находится на уровне выше 14% в годовом исчислении.)

Из-за отсутствия полных данных по ряду предприятий, прежде всего нефтегазового сектора, мы можем проследить динамику лишь по сопоставимому списку участников исследования. В 2019 году крупнейшие компании этой выборки увеличили выручку на 4%, в 2020 году на фоне пандемии произошло падение на 12%. Наши расчеты по итогам 2021 года показали рост по выборке на 38%. Цифра впечатляющая, но нужно сделать поправку на рост инфляции. Если в 2019-м она составила около 3%, в 2020-м — 5%, то в 2021-м — 8,4%. (В текущем году степень влияния индекса потребительских цен будет еще сильнее, он уже находится на уровне выше 14% в годовом исчислении.)

Если мы исключим четыре крупнейших сектора, ориентированных на экспорт, то получим другую картину. По сопоставимой выборке исследования компании несырьевых секторов экономики показали рост выручки на 12% в 2019 году, падение на 1% в 2020-м и восстановительный рост на 16% в 2021-м.

По итогам 2021 года наибольшая динамика среди них (+36%) у торговой сети «Красное и белое». В среднем доходы розничной торговли в Уральском регионе выросли на 14%. Такую же динамику показали следующие по величине розничные сети «Монетка» и «Светофор», имеющие (в отличие от других сетевых ритейлеров) отдельные юрлица в Уральском регионе.

Высокие темпы прироста демонстрирует оптовая торговля: совокупная выручка участников исследования в 2019 году увеличилась на 23%, в 2020 году — на 20%, в 2021-м — на 37%.

Сегмент торговли автомобилями и запчастями, сильно просевший во время ковидного кризиса из-за остановки производств, восстановил позиции. Совокупная выручка крупнейших игроков этого сектора в 2019 году поднялась на 12%, в 2020 году упала на 7%, в 2021 году снова увеличилась на 17%.

Сильно пострадавшая от ковидных ограничений транспортно-логистическая отрасль тоже смогла начать восстановительный рост: в 2019 году ее доходы поднялись на 8%, в 2020-м — упали на 29%, в 2021 году показали плюс 31%.

Стабильно чувствуют себя предприятия машиностроения: правда, с поправкой на инфляцию 5 — 6-процентный рост на протяжении последних трех лет выглядит практически нулевым.

Стабильно чувствуют себя предприятия машиностроения: правда, с поправкой на инфляцию 5 — 6-процентный рост на протяжении последних трех лет выглядит практически нулевым.

Более чем скромные темпы у строительной отрасли (3% в 2019 году, 0% в 2020-м и 7% в 2021 году). Впрочем, средние цифры не отражают тренды сегмента: в расчет входят компании и промышленного, и дорожного, и жилищного строительства. Но у всех — разные факторы влияния. У крупнейших застройщиков, например, довольно внушительная динамика.

Успехи показывает производство стройматериалов: после роста на 10% в 2019 году и всего на 3% в 2020 году компании сектора показали плюс 30% в 2021 году.

По нашим расчетам, уверенно развивается телекоммуникационный сектор: крупнейшие игроки региона нарастали выручку за 2019, 2020, 2021 годы на 16%, 12% и 6% соответственно.

Настоящий прорыв произошел в фармацевтической промышленности: доходы крупнейших компаний за те же три года увеличились на 16%, 25% и 83% соответственно.

По данным опроса участников исследования, для многих решающее влияние на рост выручки в 2021 году оказали внешние факторы.

Так, группа ММК, по словам ее генерального директора Павла Шиляева, в 2021 году увеличила объемы продаж в физическои выражении по сравнению с 2020 годом на 16% (1,7 млн тонн металлопродукции).

Как рассказал главный инженер Новотроицкого завода хромовых соединений Александр Епифанцев, 2021-й стал самым успешным годом для предприятия за всю историю: «Объем выпуска производства увеличился в три раза в сравнении с 1990 годом и составил 88 тыс. тонн хромовых соединений. Этому способствовали мировые цены и возросший спрос».

Группа Уралхиммаш, по данным директора по экономике и финансам Ольги Носковой, в 2021 году достигла рекордных показателей в современной истории завода по выручке и чистой прибыли: «Уралхиммаш выполнил ключевые проекты по поставкам оборудования российским и зарубежным потребителям. Среди них Газпром, Иркутский завод полимеров, Enter Engineering PTE».

Важно, что компании не закрыли долгосрочные программы. Так, ММК в 2021 году продолжил реализацию крупнейшего инвестиционного проекта по строительству коксовой батареи № 12 производительностью 2,5 млн тонн сухого кокса в год. «Кроме того, мы завершили реконструкцию стана 1700 холодной прокатки в листопрокатном цехе

№ 5. Это еще больше укрепило наши позиции на рынке высококачественного проката для автомобильной промышленности. Запуск после реконструкции стана 2500 горячей прокатки и реверсивного стана 1700 холодной прокатки позволил увеличить объемы продаж», — рассказал Павел Шиляев.

На Уральском электрохимическом комбинате реализован комплекс инвестиционных проектов, направленных на модернизацию основного технологического оборудования разделительного производства, развитие инфраструктуры, инженерных коммуникаций и выполнение мероприятий по обеспечению безопасности производств, сообщил директор предприятия Александр Дудин.

Новотроицкий завод хромовых соединений освоил выпуск бихромата калия: его применяют при изготовлении спичек и пиротехники, в текстильной и кожевенной промышленности. Вторая новинка — ацетат хрома, который используют для повышения нефтеотдачи пластов при разработке месторождений.

В прогнозах динамики выручки этого года участники рейтинга пока оптимистичны.

«Полная загрузка производственных мощностей и высокий курс доллара в первом полугодии обеспечили компанию хорошей прибылью. Несмотря на возникшие проблемы с логистикой и перекрытыми рынками сбыта в Америке и Европе, это позволит закрыть текущий год с выручкой на уровне 2021 года», — говорит, например, Александр Епифанцев.

Уралхиммаш по итогам этого года намерен получить выручку на уровне 10,5 млрд рублей, что превышает показатели 2021 года на 2,5 млрд рублей, рассказала о планах Ольга Носкова.

Сбудутся ли эти прогнозы? Сегодня крупный бизнес вместе со всей экономикой переживает период жесточайшей трансформации. Внешняя конъюнктура (за исключением рынка нефти) уже не так благоприятна, как в прошлом году.

В текущих экономических условиях произвести продукцию мало, ее еще нужно суметь продать. Значительная часть крупного бизнеса макрорегиона традиционно росла за счет экспортной выручки. В условиях закрытия внешних каналов сбыта удержать выручку будет чрезвычайно сложно. Не добавляет экспортерам радости и крепкий рубль: он тоже ударит по доходам текущего года. Отдельная часть игроков сможет переориентироваться на азиатские рынки, но это усложнит логистику и существенно увеличит затраты.

Вероятно, снижение качественных характеристик бизнеса мы увидим в следующем рейтинге. Но сигналы уже есть. Так, с июня наблюдается резкое ухудшение динамики сбора налога на прибыль. В сентябре, по данным Минфина, его поступления в федеральный бюджет рухнули почти на 33% к сентябрю прошлого года. Можно предположить, что чуть менее болезненно этот кризис пройдут сектора, ориентированные на внутренний спрос: с падением доходов населения экономика, скорее всего, столкнется в следующем году.

Рейтинг 400 крупнейших компаний Урала и Западной Сибири по итогам 2021 года (далее – рейтинг) составлен аналитическим центром «Эксперт» на основе данной методики. По сравнению с аналогичными рейтингами прошлых лет в методику внесены существенные изменения (в части консолидации компаний).

Территория исследования: Свердловская, Челябинская, Курганская, Оренбургская, Тюменская (включая Ханты-Мансийский и Ямало-Ненецкий автономные округа) области, Пермский края, республики Башкортостан и Удмуртия.

Консолидируются все юридические лица, входящие в одну группу (холдинг), зарегистрированные на территории исследования. Признаком вхождения в одну группу является зависимость от конечного бенефициара (при наличии информации), декларирование самими компаниями принадлежности к группе, использование общих доменных имен, адреса регистрации, связанность через руководителей.

Место компаний в рейтинге определяется путем их ранжирования по объему выручки от реализации продукции (работ, услуг) в 2021 году. В случаях, когда этот показатель не может быть применен в силу специфики деятельности компаний (например, для банков и страховых компаний), используются данные финансовой отчетности, максимально близкие к нему по экономическому смыслу. В зависимости от профиля деятельности конкретной компании под этим термином понимается:

— для компаний, занятых в сфере промышленности, АПК, телекоммуникаций, транспорта, торговли, жилищно-коммунального хозяйства, строительства — объем выручки от продажи продукции (товаров, работ, услуг за минусом НДС, акцизов и аналогичных обязательных платежей);

— для банков — сумма процентных и комиссионных доходов (до вычета расходов).

— для страховых компаний — сумма подписанных страховых премий и чистого дохода от инвестиций за вычетом премий, переданных в перестрахование (МСФО), или сумму страховых премий (взносов) по страхованию жизни за вычетом взносов, переданных в перестрахование, страховых премий по видам иным, чем страхование жизни, за вычетом взносов, переданных в перестрахование и доходов по инвестициям за вычетом расходов по инвестициям (РСБУ);

— для лизинговых компаний — сумма процентных доходов от финансового лизинга, доходов от операционной аренды и прочих процентных доходов (МСФО), или, при отсутствии отчётности, выручка по РСБУ.

Место компании по объему выручки в 2020 году пересчитано ретроспективно на основе текущего списка компаний – участников рейтинга.

Компании, не публикующие свои данные, и отказавшиеся заполнить анкету в рейтинг не включены.

Для полноты картины указаны и другие характеристики: темп объёма реализации продукции к 2020 году (%), чистая прибыль в 2021 и 2020 году. При пересчете выручки компании в 2021 году использовался средневзвешенный курс доллара 73,65 руб./доллар, в 2020 году – 72,15 руб./доллар.

Предприятия оптовой торговли исключаются из рейтинга, если степень аффилированности с промышленными компаниями списка позволяет судить о возможности «двойного счета», а промышленная компания не консолидирует данные этой торговой компании.

К участию в рейтинге не допускаются компании, характер деятельности которых не вполне прозрачен (учитывается возраст компании, владелец, руководитель, численность персонала, наличие сайта) или же компании, деятельность которых не ведет к образованию значимого объема добавленной стоимости.

Для подготовки рейтинга использована информация Федеральной службы государственной статистики, представленная в Системе профессионального анализа рынков и компаний (СПАРК) агентства «Интерфакс»; данные, полученные в результате анкетирования; данные официальной (опубликованной) отчётности компаний; данные корпоративных сайтов.

При прочих равных условиях приоритет отдавался данным отчетности, подготовленной в соответствии со стандартами МСФО, а в случае, когда компания такую отчетность представить не смогла, — анкетным данным компаний. Отчетность МСФО компаний имеющих существенную часть бизнеса за пределами территория исследования не принималась в расчет.

Если вы заметили ошибку или неточность, сообщите нам и мы внесем изменения в таблицу, а так же учтем в следующих рейтингах

expert400@acexpert.ru

8-800-222-40-01

8 (343) 345-03-42 доб. 4312

Внимание: Файл обновлен 11.11.2022 - исправлены неточности в консолидации, краткие названия компаний изменены на полные, уточнена отраслевая принадлежность

Рейтинг крупнейших компаний Урала и Западной Сибири по итогам 2021 года.xlsx

28.01.2026

20.10.2025

29.09.2025

24.09.2025

22.08.2025

07.08.2025

18.06.2025

26.05.2025

13.05.2025

02.04.2025

24.03.2025

17.03.2025

23.12.2024

26.11.2024

17.11.2024

30.10.2024

27.10.2024

01.10.2024

01.10.2024

30.09.2024

29.08.2024

29.08.2024

28.01.2026

20.10.2025

29.09.2025

24.09.2025

22.08.2025

07.08.2025

18.06.2025

26.05.2025

13.05.2025

02.04.2025

24.03.2025

17.03.2025

23.12.2024

26.11.2024

17.11.2024

30.10.2024

27.10.2024

01.10.2024

01.10.2024

30.09.2024

29.08.2024

29.08.2024